2024年的新茶饮品牌们,已经在讲新故事。

随着年后茶饮品牌们赴港上市的信息频频传出,茶饮行业正经历着前所未有的变革,2024年,将是品牌排位拉锯战的关键一年!

-港股上市是救赎还是开端?

-中高端品牌下沉博弈重新洗牌?

-供应链PK哪家强?

-出海是必选项吗?

《新中国茶饮连锁叙事——2024品牌排位拉锯战》将深度剖析当前茶饮市场的竞争格局,让你一窥行业趋势。

在过去的一年里,资本市场见证了新茶饮行业的快速崛起,多家新茶饮公司纷纷掀起IPO热潮,让整个赛道呈现出前所未有的活跃态势。

不仅古茗、沪上阿姨、茶百道、霸王茶姬、蜜雪冰城以及新时沏这六大品牌,成为了新茶饮领域的佼佼者,纷纷传出筹备上市的喜讯。作为新茶饮行业的领军企业之一,奈雪的茶在坚守直营模式多年后,也终于迈出了开放加盟的重要一步。这一转变意味着奈雪的茶开始将触角延伸至更广阔的市场,进一步抢占市场份额。

据中国连锁经营协会今年年初披露的数据报告,我国新茶饮市场规模从2017年的422亿元增长至2021年的1003亿元,年复合增长率超过20%。而2022年由于受疫情影响,最理想的状态下市场规模可达1040亿元,与2021年基本持平。同时,该份报告预计2023年我国的新茶饮市场规模有望恢复至1450亿元,恢复三年复合增长率近20%。

如今,各大新茶饮品牌纷纷将“万店”作为战略目标,展开了一场激烈的扩张竞赛。与此同时,新茶饮的商业模式与经营策略也在潜移默化中发生变革,显示出行业正在逐渐适应市场的新需求和新挑战。经过“导入期”和“成长期”,中国新茶饮的品类周期已经进入高速增长、扩容的发展成熟期。

然而,在这一切的背后,也透露出新茶饮品牌“排位拉锯战”正在拉开序幕。

排队上市,港股是开端还是救赎?

拥有规模较大的消费群体、较高的消费频次,让资本对新茶饮市场充满兴趣。而资本牵手新式茶饮品牌的故事也一直在持续。

据媒体报道,去年6月中旬,茶百道拿到了一笔10亿元的新融资,由兰馨亚洲领投、中金资本等机构跟投,投后估值约为180亿元。2023年8月15日,茶百道向港交所递交上市申请书。可见,新茶饮品牌“厮杀”的战火已经蔓延到了资本市场,多个品牌公司传出上市消息,但除了2021年6月上市的奈雪的茶,“茶饮第二股”一直还没有出现。

以蜜雪冰城为例,2022年9月,蜜雪冰城A股上市申请获得有关部门受理,并正式预披露了招股书,拟登陆深交所主板。但几经波折后,最终退出了申报企业名单。直到今年初,蜜雪冰城和古茗,才陆续向港交所递交上市申请。可见,茶饮企业的上市之路并不平坦。

尽管蜜雪冰城的市场份额居首,但直营门店的毛利率相对较低,对加盟商而言,单店的盈利能力一直没有达到行业龙头水平。据了解,蜜雪冰城主要通过收取加盟费、为加盟商提供产业链服务获得利润。其营收基本来自内部采购,外界也很难获知门店对采购商品的消化情况。不过,如果它有强迫加盟商扩大采购等违规行为,不仅会损害加盟商的利益,对品牌的长期发展不利,也会损害中小投资者的利益。

对定价在10-20元的中端茶饮茶百道来说,同质化竞争剧烈,比如茶颜悦色、古茗、沪上阿姨等多个品牌,这里也是新式茶饮体量最大、竞争最激烈的市场,茶百道能否在竞争中脱颖而出仍是未知数。港股投资者是否为其买单,还要打个问号。

但是,值得一提的是,据公开数据显示,2021年6月30日,“茶饮第一股”奈雪的茶以每股19.8港元登陆港交所,但是上市首日即破发,随后股价一路向下;总市值也从最高325亿港元,跌至目前的53亿港元,短短2年多,跌幅高达83.7%。奈雪的茶股市败走,也使投资者对茶饮赛道变得理性。

目前来看,随着几家品牌陆续赴港提交上市申请书,将进一步推动新茶饮行业的发展和竞争。未来会有更多茶饮企业赴港上市,但即便IPO成功的茶企,想要获得高估值,有些难度。

高端品牌的困境与中端品牌的洗牌

有了资本的加持,新茶饮市场必然进入发展的快车道。

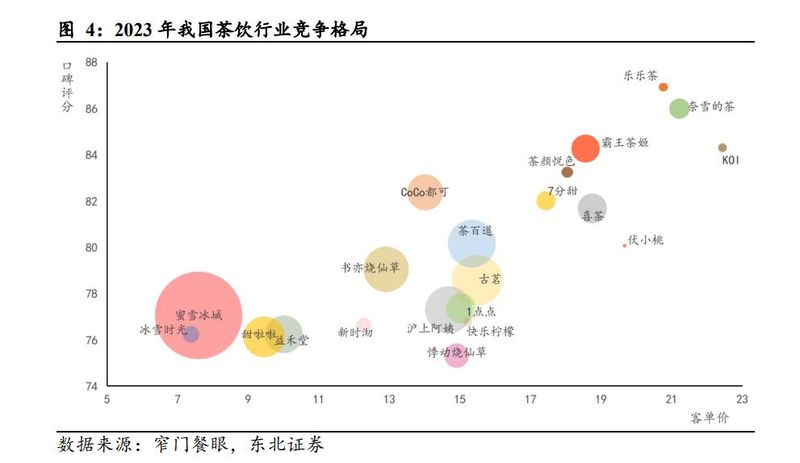

按照产品定位和价格,新式茶饮分为低端、中端、高端三类市场。一线城市以喜茶、奈雪的茶为代表主打高端市场;茶百道、书亦烧仙草、一点点、CoCo都可等品牌在中端市场的格局相对稳定;其它个性化、小规模茶饮品牌形成第三梯队,在三四线城市全面铺开。

然而下半场的赛道,内卷也愈加激烈,竞争白热化让行业陷入肉搏战中。除了早就采用加盟模式的蜜雪冰城外,自成立之初就采用直营店模式的喜茶、奈雪的茶所秉承的高端化定位和直营模式也开始动摇,不仅产品多次降价,还陆续开放加盟模式。

昔日“阳春白雪”,如今“下里巴人”。去年初,喜茶宣布对外开放加盟,率先在湖南郴州、江苏盐城、广东梅州和清远等城市开店,速度和最终的门店呈现都超出业内的预料。紧跟着,去年7月,奈雪的茶从“星巴克模式”过渡到“瑞幸模式”,推出“合伙人计划”,通过加盟的方式加快市场拓展和门店扩张的速度。高端品牌“自上而下”去加速下沉布局。“自下而上”的中端品牌茶百道、一点点、CoCo等逐渐向全国扩张、加大影响力,还有在某些区域内具备特色优势的品牌如茶颜悦色、霸王茶姬等。

在不同价格带、不同城市线新茶饮品牌的交叠竞争之下,新茶饮市场呈现出“无边界”格局,较高端的品牌推出中低价格的产品,下沉品牌也向“五环内”进军,整个市场呈现出全面竞争的景象。

不难发现,高端品牌下沉、降维打击、中低端品牌加速内卷和洗牌已是必然趋势。

对于中高端品牌来说,拓展下沉市场的商业空间,并不仅仅是把门店“复制粘贴”到三线以下城市,面对下沉市场的“价格敏感型用户”,新茶饮的调价潮早已开始。喜茶告别“30元时代”,大幅降价推出9元—19元的“轻松系列”;奈雪的茶也下调产品价位,14元至25元成主力价格带,还推出低至个位数价格的茶饮饮品。据灼识咨询数据显示,当前,中国前五大现制茶饮品牌中,行业第二到第五名的主要产品价格带基本都在10—20元。也意味着,未来在10-20元价格带的茶饮竞争将更加白热化。

现在市场上的新茶饮品牌都在努力突围,希望通过上新产品、降低价格、联名营销等打破同质化问题,但是可能还是无法很好地建立起护城河,依旧很容易被其他品牌模仿。新茶饮品牌想要突破内卷,挖掘更大市场潜力,实现新的增长,靠时间,也靠自身“底盘”是否能穿越这场排位拉锯战。当然卷价格的背后,实则更是“卷供应链”。

供应链的故事还有的讲

面对行业集体内卷,价格战和营销战是行业最常见的打法。但降价打折和大范围的营销推广,意味着企业要负担更多的成本和支出,这对于本身利润率就很低的新茶饮企业来说,无疑是雪上加霜。也正是由于“卖奶茶”的利润有限,更多企业开始将业务延展到供应链上下游。

对比同样在冲刺港股的蜜雪冰城、古茗和茶百道可知,三家企业都已经实现大规模盈利。2022年,蜜雪冰城、古茗、茶百道分别实现营收135.76亿元、55.99亿元、42.32亿元,同期净利润分别为19.97亿元、7.88亿元(古茗为经调整利润)、9.65亿元。但实际上,这三家茶饮企业的主要收入来源均为向加盟商销售门店物料及设备服务等费用。

以蜜雪冰城为例,在招股书中,蜜雪冰城称其拥有完整的供应链体系,覆盖采购、生产、物流、研发和品质控制等环节,实现了加盟商的饮品食材、包材及设备100%从品牌方采购。如在海南生产基地建造专门生产冷冻水果、咖啡、糖浆和小料等产品的新设施,其建设已于2023年启动,预计将于2025年完工。而且蜜雪冰城的全球采购网络复盖六大洲35个国家,在河南、海南、广西、重庆、安徽拥有五大生产基地,并且配送网络复盖了中国约300个地级市、1700个县城和3100个乡镇。可以说,供应链是蜜雪冰城得以开出36000家店的坚实保障。

再如茶百道,据招股书,茶百道IPO募资的首要用途是提高现有仓配能力的自动化和智能化水平,计划打造智能冷链仓配及水果加工中心等关键配送能力,服务北京、上海、广州、武汉及其他区域中心的茶百道门店。此外,还将用于供应链上游的战略性投资,帮助其从生产阶段加强对供应链的控制,确保产品质量。可能采取对生产设施项目的关键供应商或合资企业进行股权投资的方式投资供应链。沪上阿姨在招股书中也透露,募资的主要用途之一是 “提升生产、加工、仓储、物流及分销能力,藉此加强我们的供应链能力。”

古茗则在招股书上表示,“我们能否及时向门店交付货物及设备,很大程度上取决于我们的加工工厂、仓库及货运车辆能否順利运营。”为支持门店网络的扩张,确保优质原材料新鲜、稳定配送至门店,计划在未来三至五年拥有密集门店网络的省份运营具有冷藏/冷冻的新仓库,以扩大仓储基础设施,同时通过增加和升级货运车辆以提升物流基础设施。产能方面,截至2023年三季度末,古茗运营三个专用于果汁及茶叶加工的工厂,并正在浙江諸暨建设另一处加工厂,预计在今年投入使用,从而进一步提升原料加工能力。

当然这也意味着,四大茶饮品牌上市融资后,它们的供给是非常充分的,对于投资来说,供应链企业则对资本更有吸引力,进而更顺利的登陆资本市场,获得更高的估值。

由此可见,奶茶“做个加盟就能赚钱的”的野蛮生长阶段基本已经结束了。对于趋向饱和的国内市场,新茶饮品牌们的竞争基本是在存量市场里的零和博弈,要去寻求新的增长点,对比国内,也许海外市场的想象空间会更大。

出海是一道必选项

国内的茶饮品牌出海最早可以追溯到2010年,当时,诞生于上海、成立仅有4年的茶饮品牌快乐柠檬在菲律宾马尼拉开设了第一家海外店,2013年,快乐柠檬在首尔开店,之后又相继进入纽约、波士顿、伦敦、旧金山等。根据其官方社交媒体,目前快乐柠檬在全球拥有门店2000多家。

除了快乐柠檬外,2011年,台式茶饮CoCo在纽约开店。据CoCo官网显示,目前CoCo在中国以外的市场上拥有门店312家,分布在加拿大、美国、菲律宾、澳大利亚、泰国等12个国家,其中加拿大门店数最多,有108家,菲律宾居于其后,为92家。

除了以上两个品牌,中国内地头部的新茶饮品牌中,最早出海布局的要数蜜雪冰城。2018年9月,蜜雪冰城在越南河内开设了海外首家门店;2020年3月,蜜雪冰城进入印尼市场;2022年1月,蜜雪冰城进入新加坡市场,之后又先后到了泰国、澳大利亚、日本、韩国。截至2023年8月,蜜雪冰城海外的门店数已经突破3000家。

随着蜜雪冰城迈向国际市场,新茶饮们也掀起了一股出海小热潮,包括霸王茶姬、喜茶、奈雪均在这个时期选择出海。喜茶第一家海外门店于2018年11月在新加坡开业;霸王茶姬海外首店于2019年8月在马来西亚落地;奈雪的茶海外首店落地泰国;茶百道也将海外扩张列为发展战略之一,优先扩展东南亚地区市场;沪上阿姨在招股书中表示,计划在东南亚的马来西亚及菲律宾、北美等地开设海外门店。

毫无疑问,东南亚市场是众多新茶饮品牌出海的第一站。据相关报告分析,新茶饮热衷前往东南亚有几个方面的原因:一是东南亚人口基数大且年龄结构呈年轻化。东南亚国家的人口总数约6亿人,年龄多集中在30岁左右;二是东南亚地区处于热带,全年平均气温接近30摄氏度,更适合冷饮发展,不存在淡旺季;三是中国新茶饮产品竞争力强,且产品上新迅速,出海优势明显;四是距离近便于原材料运输,新茶饮品牌的普遍做法是,主要原料从国内运输,其他需求量不大的原料从当地直接采购。

尽管海外市场看上去很美,不过在业内人士看来,新茶饮们并不是想出海就能出海。出海也面临着诸多挑战,例如海外市场情况难以预估、消费者认知和兴趣点存在差异、受海外法律法规限制、跨境物流运输成本高、供应链控制难、产品合规问题复杂等。想要出海的饮品品牌需要具备比较成熟的运营体系和经验,对当地市场要有一定了解,还需要具备一定的资金实力,具有品牌知名度,并且在当地能有合适的合作伙伴。

结语

无论能否成功上市,排队的新茶饮品牌,正在谨慎的进行着市场布局,寻求更多的增长机会。

这场“2024新茶饮品牌排位拉锯战”不仅是品牌实力的较量,也是市场认可度的检验。它反映出新茶饮行业内部的激烈竞争,以及品牌如何通过不断创新和调整策略来应对市场变化的灵活性。无论是在国内市场深耕还是勇闯国际舞台,新茶饮品牌都面临着不断的挑战和机遇。

当代新中国茶饮创始人们能撑起新时代中国企业家的门面吗?答案恐怕还需时间来回答。

来源:胖鲸头条

如涉及版权问题请联系删除